どうも!もぐすけです!今回は私がHDVに投資をしない5つの理由について解説していこうと思います。HDVがダメではなく完全な主観で書いているので、気に障る方は読み飛ばしちゃってください。

- HDVに投資をするか迷っている方

- 高配当ETFに興味がある方

- HDVのデメリットが知りたい方

ではさっそく基本情報からお願いします!!

HDVとは?

基本情報

- インデックス:モーニングスター配当フォーカス指数

- 経費率:0.08%

- 直近分配金利回り:4.18%

- 銘柄数:75銘柄

- リバランス:年4回

- 純資産額:約6,000億円

- 設定日:2011年3月29日

運用方針

HDV(iシェアーズ・コア高配当株ETF)は、ブラックロック社が運用する、あらゆる時価総額水準の株式銘柄を含む、モーニングスター配当フォーカス指数に連動した投資成果を目指すインデックスファンドです。

要は米国の高配当かつ財務が健全で、ビジネスに強みのある企業に投資をするETFだよ!

財務が健全で高配当なんてまさに夢のようじゃないですか!?

経費率

HDVの経費率は0.08%です。

他のETFよりほんのすこ~し高めですが、問題なしですね!

HDVは年に4回もリバランスを行っているから、その分を考えるとかなり安いって思えるね!

分配金利回り

直近の分配金利回り(2020年12月)は4.18%です。

おおっ~、これぞ高配当!って感じですね!

利回りに関してはSPYDとVYMの中間って感じだね!

構成銘柄、セクター比率

ジョンジョン!!P&G!!

ユフィさんは配当王が好きなのかな?笑

上位10銘柄はこんな感じになってるよ。

SPYDは知らない銘柄ばっかりだったけど、ファイザーやコカ・コーラ、シスコみたいな私も知っている企業が入ってますね!

財務が健全な銘柄ということもあって、エクソンモービルやAT&T、ベライゾンなど上位10銘柄は超有名企業ばかりだね!

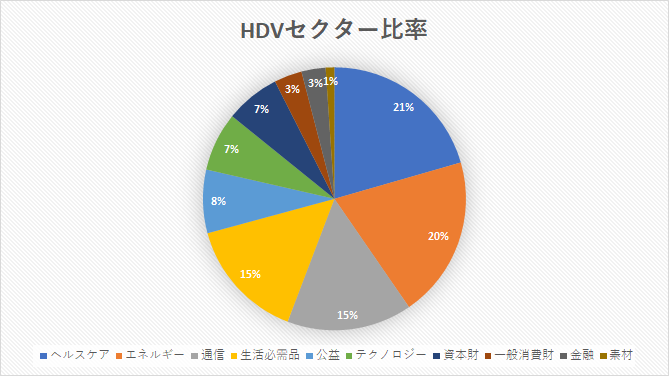

これは、なかなか偏っている気がしませんかね~?

確かに4つのセクターで約70%だからね。特にエネルギーだけで20%を占めているし…

HDVに投資をしない理由

トータルリターンでVYMに劣っている

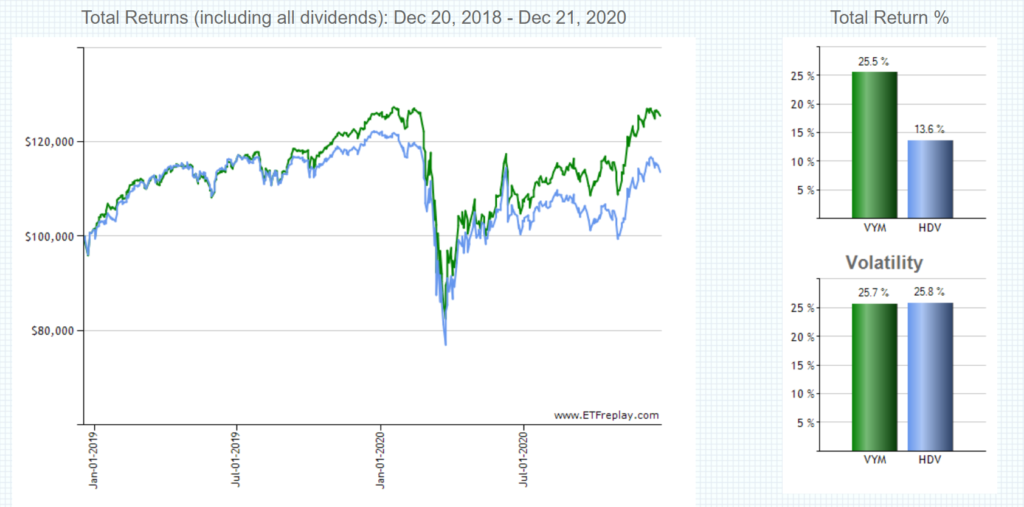

同じ高配当ETFであるVYMと比較してみましょう。

こちらは直近のVYM、HDVのトータルリターンを現したグラフです。

2019年のアメリカは1年を通して非常に好調な年でしたが、2020年が始まる頃には大きく差が開いているのが分かります。

またコロナショックの暴落後においてもVYMより回復が遅れ、直近の2020年12月頃で見ても大きな差ができています。

でも2年間だけ見ても何とも言えないです!!

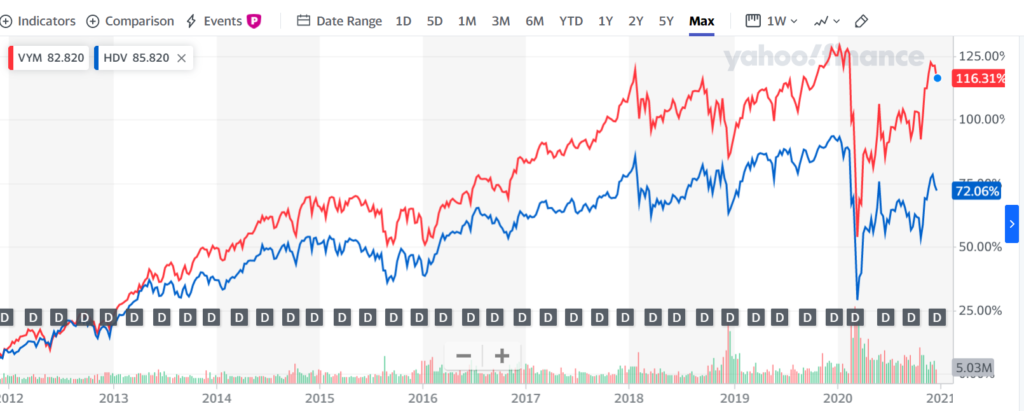

じゃあHDVが設定された2011年頃からのチャートを見てみようか。

あっ…

こっちのグラフには配当は含まれていないけど、それでも大きく差が開いていることが分かるね。

好景気の影響を受けづらい

青がHDV、赤がVOO、緑がQQQを表しています。

HDVは、今回のコロナショックで株価を大きく伸ばしたGAFAM率いる無配当のハイテク株を保有していないため、S&P500に連動するVOOや、NASDAQ100指数に連動するハイテク銘柄中心のQQQに大きく引き離されています。

HDVでは銘柄の構成上今回のような市場が好調の時でも、その恩恵を存分に受けることが難しいのが分かります。

高配当株とハイテク株を比較するのは酷かもしれないけど、ここまで開きがあると無視はできないかな。

ヘルスケアやエネルギー、通信セクターの比率が大きい影響でしょうか?

エネルギーセクターの比率が高く、分散が効いていない

HDVの特徴としては、エネルギーセクターの比率が高い点が挙げられますが、エネルギーセクターのメリットとデメリットを簡潔にまとめてみました。

メリット

- 配当利回りが高い

- 需要はなくならない

- 意外と不況時に強い

デメリット

- 原油価格や他国に大きく依存する

- ボラティリティ(振れ幅)が大きい

- 時代に逆行している

エネルギーセクターは高配当を維持するためになくてはならないものですが、アメリカ大統領のバイデン氏がクリーンエネルギー計画に2兆ドルの投資を行うと発表されていたり、石油関連企業の税制優遇や補助金のストップを公言したりなど石油関連企業はゴリゴリの逆境下にあります。

そのエネルギーセクター内で高い保有割合であるXOM(エクソンモービル)とCVX(シェブロン)に関しては、どちらも増配年数30年以上と超優良企業ではあるものの、今年の配当性向は100%を大きく超えており、油断を許さない状況です。

また構成銘柄数から見ても70~80とVYMの約400銘柄とは大きく異なり、少数精鋭となっています。

各銘柄の保有割合が大きくなればその分高配当の恩恵を存分に受けることはできますが、ディフェンシブ性という観点から見ればVYMの圧勝と言えます。

因みに今はセクター比率で見ると2番目だけど、半年前まではエネルギーセクターだけで約28%も占めていたんだよ。

年に4回リバランスをしてくれるとは言ってもって感じですね…

銘柄の回転率が高い

売買回転率とは、そのファンドが1年間にどのくらいの頻度で銘柄の入れ替えを行ったかを測ることができる数字ですが、HDVは約60%超と主要ETFの中でも圧倒的に高い売買回転率となっています。

VOOの売買回転率が約5%、VYMが約12%、SPYDが約25%ということを考えると、HDVだけ抜きんでて高いことが分かります。

私の好きな名著「ウォール街のランダムウォーカー」では、頻繁に売買を行う投資家と買った後は何もせずほったらかしにする投資家では、頻繁に売買を行う分余計に手数料が発生するため、前者の方がトータルリターンが低くなると書かれています。

また本著だけではなくデータから見ても、ファンドの売買回転率と年間収益率とのあいだには相関性が見られ、やはり売買回転率の高い方が成績が悪い傾向にあるとの結果が出ています。

ただそもそもこれがインデックスファンドであるHDVに当てはまるのかというと、はっきりと断定できない部分ではありますが。

正直リバランスは年1回でいいと思うんだよね。

正直中途半端

トータルリターンではVYMに劣り、分配金利回りではSPYDに劣る。

HDVの銘柄数は80銘柄と、VYMの約400銘柄よりも大幅に少なく、HDVに含まれている銘柄はほとんどVYMにも組み込まれているため、1銘柄の保有率を高めたいという理由でない限りはVYMを選べばいいでしょう。

結論HDVを買うならVYMでいいのでは?というのが本音です。

先輩がVYM大好きなのがよ~く分かりました…

はい…おっしゃる通りです。VYMが大好きです。ただ勘違いしないでほしいのは、HDVもすごく優秀なETFだと思うけど、単に自分好みではないから買ってないってだけだからね!

まとめ

セクターに偏りがあり、分散性に欠けてしまう

トータルリターンでは他のETFより見劣りする

売買差益と配当の一挙両得のETFに見えるが、どっちつかずのパッとしない印象

今回はやや否定的な意見でしたが、他の方の投資方針を否定する気は一切なく、自分で考え、納得したうえで投資をしているのであればそれが何よりも一番大事なことだと思っています。

コメント