どうも!もぐすけです!今回は米国株で投資する際に重要な情報の一つである、「セクター」についてまとめてみました。米国の個別株でセクター比率を考える際に参考にしてみてください!

- アメリカのセクター別の特徴や、主要企業について知りたい方

- セクターを分散するメリットについて聞きたい方

- セクター別のリターンが気になる方

セクターとは?

セクターとは、アメリカの産業別に分けられる、全11種類ものカテゴリーのことです。

銀行や証券会社は金融、製薬会社はヘルスケアといった具合に、必ず11種の中のセクターに分類されることになります。

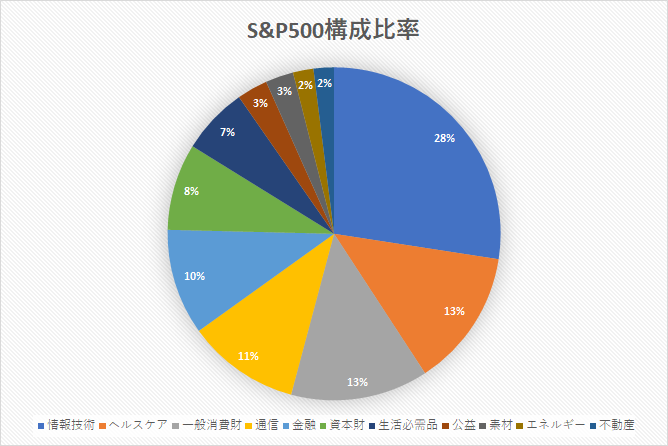

こちらの円グラフは、アメリカの大型企業で構成される指数であるS&P500のセクター構成比率です。情報技術セクターが全体の大きな割合を占めているのが分かります。

情報技術のセクターだけ飛びぬけてますね!

今となってはインターネットはインフラと言っても過言ではないね。次にセクターを理解する重要性について見てみよう!

セクター別分散投資の重要性について

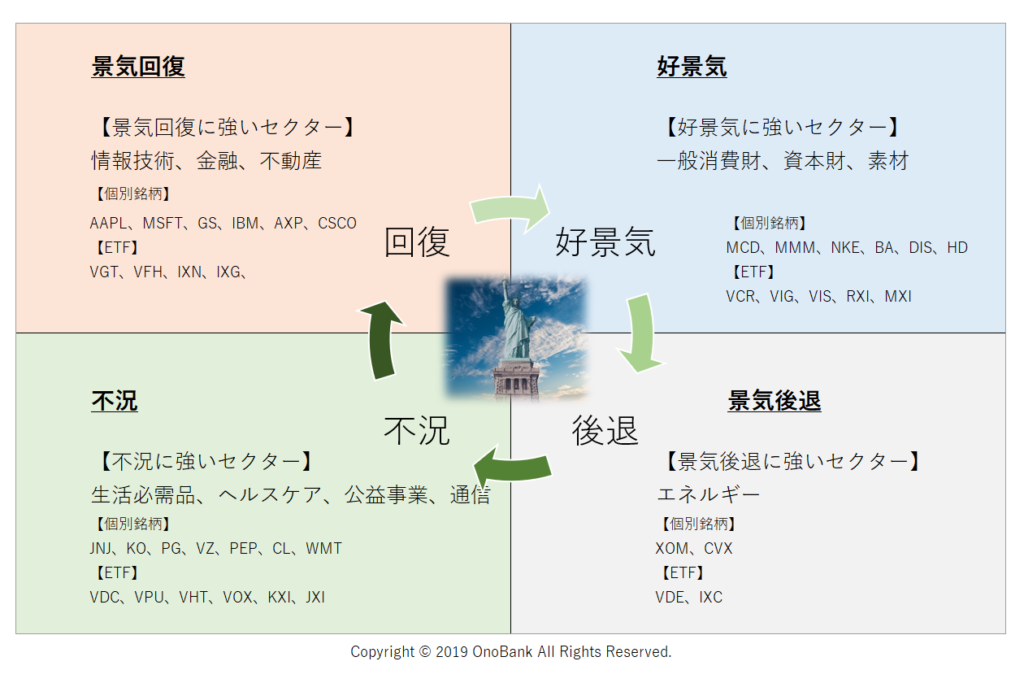

こちらはAyumu Onoさんが作成されたものを引用させていただきました。

景気というのは好景気、後退、不況、回復という4つのサイクルを循環するため、好景気時には生産活動が活発になり一般消費財や資本財セクターの需要が増えます。それと反対に不況の時には生産活動が縮小され、一般消費財、資本財などの需要が落ち込み、生活必需品やヘルスケアなどの日常生活に欠かせないセクターの強みが増す傾向があります。

このようにセクターをバランスよく分散させることによって、どの景気局面においても強みのあるセクターを維持でき、ポートフォリオの安定性を高めることができます。

お給料がでた直後(好景気)は外食とか色々買い物できるけど、給料日前(不況)になると余計な出費を抑えなきゃって無駄な出費を抑えるのに似てますね。

給料日前であっても生活必需品に電気やガス、携帯電話は使うよね?セクター別にバランスよく投資をするのは非常に大事だよ!

セクター別リターン

| 1年 | 3年 | 5年 | 配当利回り | |

| S&P500(VOO) | 16.99% | 13.43% | 14.66% | 1.63% |

| 情報技術(VGT) | 46.23% | 29.88% | 27.89% | 0.78% |

| ヘルスケア(VHT) | 16.63% | 14.6% | 12.35% | 1.59% |

| 一般消費財(VCR) | 47.64% | 22.04% | 18.99% | 2% |

| 通信(VOX) | 27.11% | 10.61% | 9.18% | 0.75% |

| 金融(VFH) | -3.33% | 2.92% | 10.27% | 2.67% |

| 資本財(VIS) | 11.52% | 7.86% | 12.67% | 1.51% |

| 生活必需品(VDC) | 9.85% | 8.43% | 8.51% | 3.65% |

| 公益(VPU) | -2.26% | 8.23% | 10.68% | 3.97% |

| 素材(VAW) | 18.62% | 6.56% | 12.26% | 2.12% |

| エネルギー(VDE) | -32.87% | -16.03% | -6.26% | 4.62% |

| 不動産(VNQ) | -4.38% | 4.94% | 5.45% | 6.38% |

こうして見ると、情報技術と一般消費財の伸びが凄まじいです…!

逆にエネルギーや金融、不動産はここ数年パッとしない成績になってるね。

配当利回りに関しては不動産、エネルギー、公益が高いですよ。

セクターを分散することによって情報技術や一般消費財ではキャピタルゲイン(売買差益)が得られ、不動産やエネルギーで高いインカムゲインゲイン(配当金)を得るなんてことも出来ちゃうよ!!

各セクターの特徴、主要銘柄

情報技術(Information Technology)

コンピューターやソフトウェアなどのITサービス企業を中心に構成されたセクターです。

- 景気の影響:大

- 値動きの幅:大

- 特徴:5GやAI、IoTなど今後も拡大を続けていくであろうセクター。S&P500を大きくアウトパフォームしている。無配当の企業が多く、PERも割高になりやすい。グロース銘柄が多いのも特徴。

主要銘柄

GAFAMすべてが情報技術ではないんですね。

ヘルスケア(Health Care)

医薬品、バイオテクノロジー、ヘルスケアサービスの企業を中心に構成されたセクターです。

- 景気の影響:小

- 値動きの幅:中

- 特徴:「株式投資の未来」の著者で大学教授であるジェレミー・シーゲル氏の研究において、1957年~2012年のセクター別リターンではNO.1の実績。増配傾向の強い企業も多いが、配当利回りはやや平均的。ディフェンシブ銘柄として根強い人気がある。

主要銘柄

ジョンソンエンドジョンソン(JNJ)は連続増配年数50年以上の配当王です!!

一般消費財(Consumer Discretionary)

インターネットの通信販売や飲食小売業、レジャーなどの娯楽施設を運営する企業を中心に構成されたセクターです。

- 景気の影響:大

- 値動きの幅:中

- 特徴:マクドナルドやスターバックス、ナイキなどイメージがしやすい企業が多く、投資もしやすい。コロナショックで一時大打撃を受けるなど、景気の影響に大きく左右され、流行にも敏感。ここ1年ではS&P500をアウトパフォームしているものの、アマゾンやテスラによるものが大きい。

主要銘柄

ちなみにコカ・コーラは一般消費財ではなく、生活必需品に分類されています。

通信(Communication Service)

ネット回線や電話、広告などのサービスを運営する企業を中心に構成されたセクターです。

- 景気の影響:小

- 値動きの幅:中

- 特徴:不況に強く、通信会社は高配当の企業が多いが、時価総額で上位を占める企業は無配当の傾向が見られる。googleやフェイスブックなどを除くと、ここ数年間はS&P500をアンダーパフォームしている。高配当株としてはAT&Tや、ベライゾンが人気。

主要銘柄

ええっ!!ディズニーって通信セクターなんですか!?

一般的にはディズニーランドのイメージが強いけど、積極的にM&Aをしていてピクサーやマーベル、FOXまでも買収するような超大企業で、テーマパークの売り上げよりメディア関連の売り上げの比率が多くなっているから、通信のセクターなのも納得だね。

金融(Financials)

銀行や証券会社、保険会社などを展開する企業を中心に構成されたセクターです。

主要銘柄

バークシャー・ハサウェイはあのウォーレンバフェットがCEOを務める機関投資企業で、その他にもアメリカン・エキスプレスや、ゴールドマンサックスなどがあるよ。

ビザは情報技術なのにアメックスは金融なんですね~。

資本財(Industrials)

航空関連や建設機械、商社など主にBtoBのサービスを展開する企業を中心に構成されたセクターです。

- 景気の影響:大

- 値動きの幅:大

- 特徴:一般消費者向けのサービスではないため全セクターの中で一番理解が難しく、専門的なセクター。企業向けサービスのため消費を控える不景気時にはダメージが大きい。日本人の個人投資家であれば馴染みはほぼなくS&P500をアンダーパフォームしているため、わざわざ投資する必要性はないか。

主要銘柄

日本人の私でも知っているような企業はないんですか?

ポストイットで有名な60年以上連続増配のスリーエムや、航空機メーカーのボーイングくらいかな?

生活必需品(Consumer Staples)

家庭用品やスーパーマーケット、農作物や食品など、日常生活に欠かせないサービスを展開する企業を中心に構成されたセクターです。

- 景気の影響:小

- 値動きの幅:小

- 特徴:景気に左右されにくく値動きの幅も小さいため、初心者におススメのセクター。ただし家庭用品や食品飲料に関しては他社との差別化が難しく、「ブランド力」が重要になってくる。配当利回りが高い企業や、連続増配年数が長い企業も多い。

主要銘柄

生活必需品セクターにはコカ・コーラもそうだけど本当に生活必需品なの?っていう企業も多いよ。フィリップモーリスやアルトリアグループといったタバコ産業も生活必需品に分類されているんだ。

公益(Utilities)

電気、ガス、水道などの社会インフラに関わる企業を中心に構成されたセクターです。

- 景気の影響:小

- 値動きの幅:小

- 特徴:社会インフラを支えるセクターなだけあって、景気の影響も値動きの幅も少ないディフェンシブな印象。ただ日本ではコロナウイルスの影響で鉄道会社が大赤字を受けたり、東日本大震災によって東京電力の株価が暴落したりと生涯安泰という訳ではない。配当利回りが高い企業が多いが、配当金意外でわざわざ投資するメリットは少ない。

主要銘柄

エナジーばっかやん!!

時価総額で上位を占めているのは電力会社ばかりだね。因みに公益セクターでアメリカン・ステーツ・ウォーターっていう会社は60年以上連続増配を続けているよ!

素材(Materials)

紙製品や農薬から金、銀、鉄鋼などの原材料や化学品を扱う企業を中心に構成されたセクターです。

- 景気の影響:大

- 値動きの幅:中

- 特徴:直近の1年ではS&P500を上回ってはいるものの、1957年~2003年のトータルリターンでは、全セクターで最低の成績になっており、人気のないセクター。原材料である「素材」を扱う企業が多いことから、我々日本人はもちろん現地のアメリカ人個人投資家でさえよく分かっていない人が多い。

主要銘柄

何か一言ありますか?

ポートフォリオのほんの数パーセントに金鉱株を持つっていうのも面白いのかもしれないね(適当)。

エネルギー(Energy)

石油や石炭、ガスなどの主に化石燃料の採掘や開発、販売などの行う企業を中心に構成されたセクターです。

- 景気の影響:大

- 値動きの幅:大

- 特徴:エネルギーセクターの平均利回りは5%を超え、とにかく高配当。なかでもエクソンモービル、シェブロンは増配銘柄として有名で、配当性向が500%を超えても増配し続けるスーパーエリート。ただしアメリカの大統領バイデン氏がクリーンエネルギー計画を掲げるなか、逆境に立たされている。

主要銘柄

エクソンモービルの配当利回りは8.33%、シェブロンは6.02%です。HDVの利回りが高いのも納得ですね。

不動産(Real Estate)

住宅やオフィスなどの不動産を扱う企業を中心に構成されたセクターです。

- 景気の影響:大

- 値動きの幅:中

- 特徴:エネルギーセクターと同様高配当が特徴。全体の資産配分の中で、3~5%ほど不動産(REIT)に投資をしている人も多い。ただし日本の大手証券会社では不動産個別株の取り扱いが少ないので、不動産株に投資をしたい場合はREITを購入することになる。

主要銘柄

不動産はインフレに強く、配当利回りが高い傾向があるけど、価格変動が大きく地震や火事などの災害に弱いのがデメリットだね。

まとめ

- 景気は好景気と不況と循環するので、セクターを分散させることによりポートフォリオの安定性が増す

- セクターを組み合わせることで、キャピタルゲイン、インカムゲインともにS&P500を上回ることも可能

- セクターの特徴を理解し、自分の投資方針に合ったポートフォリオを作ってみよう!!

今回は米国株の全11セクターの特徴をメインに解説してみました。

将来どうなるかは誰にも分からないので、資産を分散させるのは非常に重要です。

ぜひ参考にしてみてください。

コメント