どうも!もぐすけです!

今回は実際に私も投資のメイン(75,000円/月)にしている、eMAXIS Slim 米国株式(S&P500)について解説していきます!

- インデックス投資をしたいが、何に投資をすれば分からない方

- 手数料が安く、パフォーマンスの良い投資信託を探している方

- 少子高齢化、税金や保険料の増加、株価の低迷など日本に絶望している方

最後のは完全に先輩の主観ですよね…?

eMAXIS Slim 米国株式(S&P500)とは?

三菱UFJ国際投信株式会社が運用する、米国大型株で構成されたS&P500指数に連動することをめざす、時価総額加重平均型のインデックスファンドです。長期で経済成長が期待できる、アメリカの主要産業を代表する約500社にこれ1本で投資をすることができます。

投資の神様であるウォーレン・バフェット氏は、自分の死後の資産運用に関して妻へ「資産の90%をS&P500へ、残り10%を政府短期国債に投資せよ」という遺言を残しています。

基本情報

- インデックス:S&P500

- 純資産額:約2,261億円

- 購入時手数料:無料

- 信託報酬:0.0968%/年

- 設定日:2018年7月3日

- 償還日:無制限

- 分配金:なし(再投資)

2018年と比較的最近できた金融商品であるにも関わらず、約2,000億円の純資産額を集めていることから、非常に多くの投資家から買われている人気商品だということが分かります。

楽天証券での投資信託ランキングにおいても、買付金額、積立買付金額、よく見られている銘柄で約2,700あるファンド中堂々の3冠を達成しています。

信託報酬(手数料)においても約0.09%と超格安で、仮に100万円を投資した場合でも900円しかかかりません。

個人的に目安としている純資産額30億円以上、信託報酬0.2%未満、分配金の支払いなしという3つの基準を満たした優良ファンドだよ!

なんで分配金の支払いがないファンドがいいんですか~?

自動で再投資に回してくれて、複利効果を最大限に活かせるというのが一番大きいかな。間違っても投資元本を分配金として支払っているような、毎月分配型ファンドには絶対投資をしてはダメだよ!

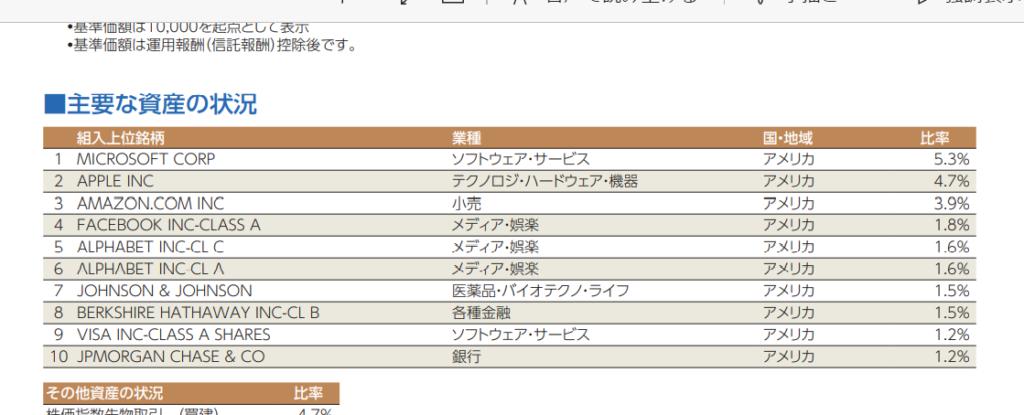

主な投資銘柄上位10社

アメリカの大企業TOP500社へ投資をするファンドなだけあって、組み入れ銘柄にはマイクロソフトやアップル、アマゾンなど世界でも有数の企業が勢ぞろいしており、時価総額の大きい企業ほど高い組み入れ割合を占める、時価総額加重平均を採用しています。

大手資産運用会社バンガードの元社外取締役であり、「ウォール街のランダムウォーカー」の著者であるバートン・マルキール氏は、この著書において、「時価総額加重型のインデックスファンドに投資するのがいい」と結論付けています。

メリット

経済成長に期待できる人口、GDP、企業文化

経済成長に期待できると書きましたが、アメリカは現に世界No.1の経済大国です。

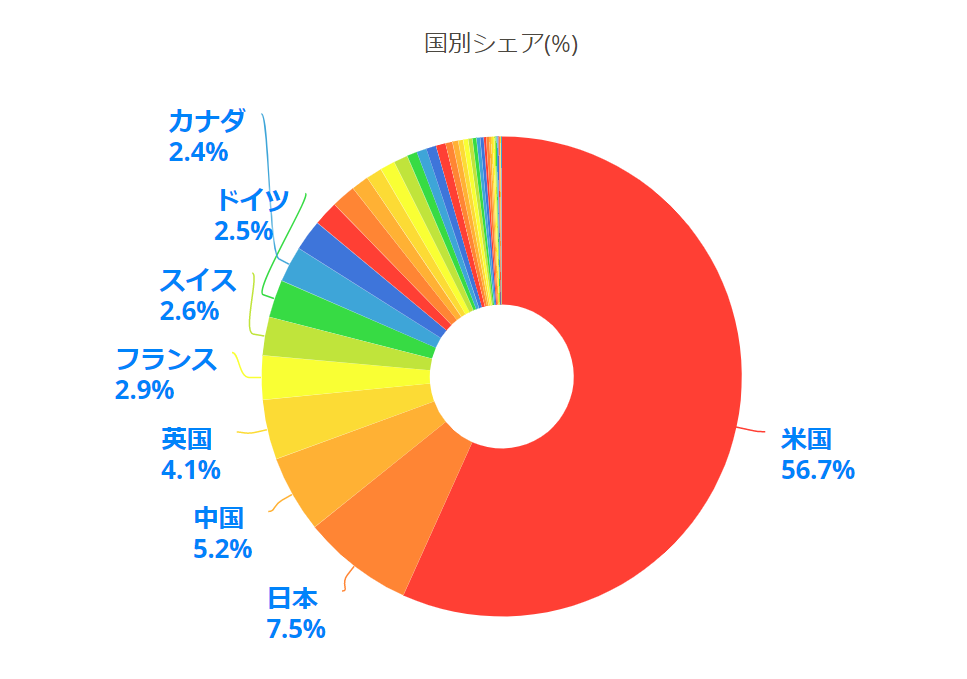

国別の時価総額を円グラフにすると下記のようになり、アメリカ全体の時価総額が世界の約半数を占めているというような状況です。

それでもなおアメリカが経済成長を続ける理由は3つあります。

人口増加と人口構造

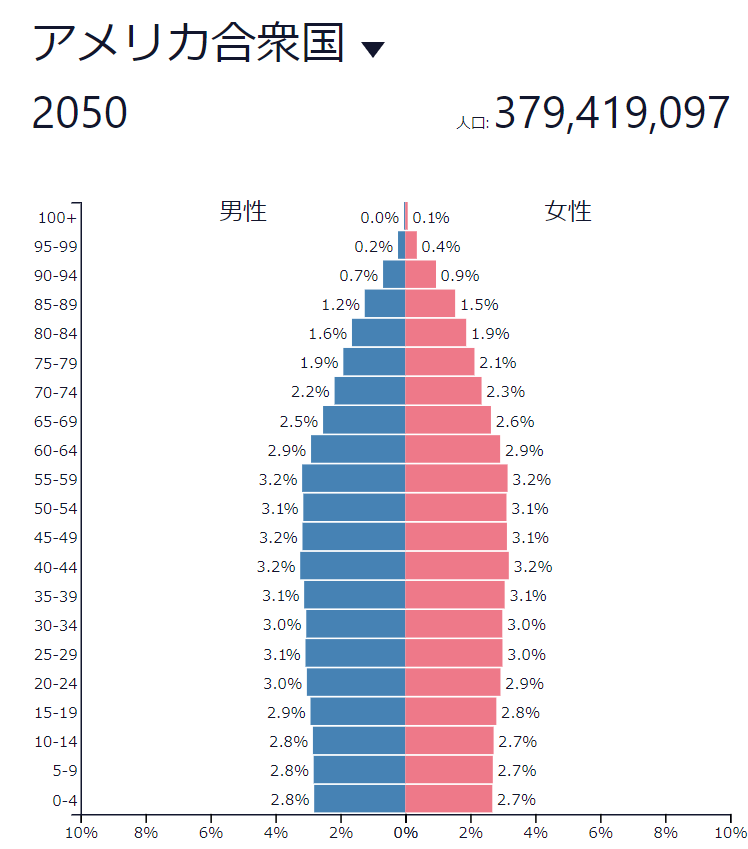

アメリカの人口は2019年の統計では約3億3,000万人となっており、中国、インドに次ぐ世界第三位です。

経済の拡大において人口増加は不可欠であり、2050年の人口予測でも約3億8,000万人と推計されております。

またアメリカの2050年推計の人口ピラミッドを見ると、きれいなつりがね型になっていますね。これは先進国によく見られる形で、経済や医療が安定していることが分かります。若年層の比率も十分です。

日本についてはもうお分かりですよね?

直近のデータでは11年連続の人口減で、65歳以上の高齢者の占める割合は驚異の28.7%です。

GDP

人口が増えるということはその分労働力が供給されるため、GDPに寄与されます。

GDPと株価は一般的には相関性があると言われているため、GDPの成長=株価の高騰に繋がります。

PwCが発表した2050年のGDP予想を見ても、中国には抜かれてしまうものの、世界第二位と上位をキープしており、長きにわたり高い経済成長率を維持できていることが分かりますね。

| 2016 | 2030 | 2050 | |

| 1位 | アメリカ | 中国 | 中国 |

| 2位 | 中国 | アメリカ | アメリカ |

| 3位 | 日本 | インド | インド |

| 4位 | ドイツ | 日本 | インドネシア |

| 5位 | イギリス | ドイツ | 日本 |

企業文化

アメリカでは徹底した成果主義がとられており、過程よりも結果を重要視されます。

なので成果を出せない無能な社員は簡単にクビにされますし、そのような状況下だからこそ良い企業は優秀な社員だけが集まり、失敗を恐れないチャレンジ精神から、クリエイティブな発想が次々と生まれます。

最近読んだ本に「NO RULES 世界一「自由」な会社、NETFLIX」というのがあるのですが、この本を読むとアメリカの企業文化について詳しく知ることができます(NETFLIXの場合はちょっと特殊ですが)。

本の内容もすごく面白いので、興味がある方は読んでみてください。

「会社は株主のもの」という株主還元の文化が強いのも、アメリカの魅力の一つだね!

手数料(信託報酬)が安い

基本的にインデックス投資は最低10~15年以上の長期で運用することが前提のため、手数料は0.1%でも安いに越したことはありません。

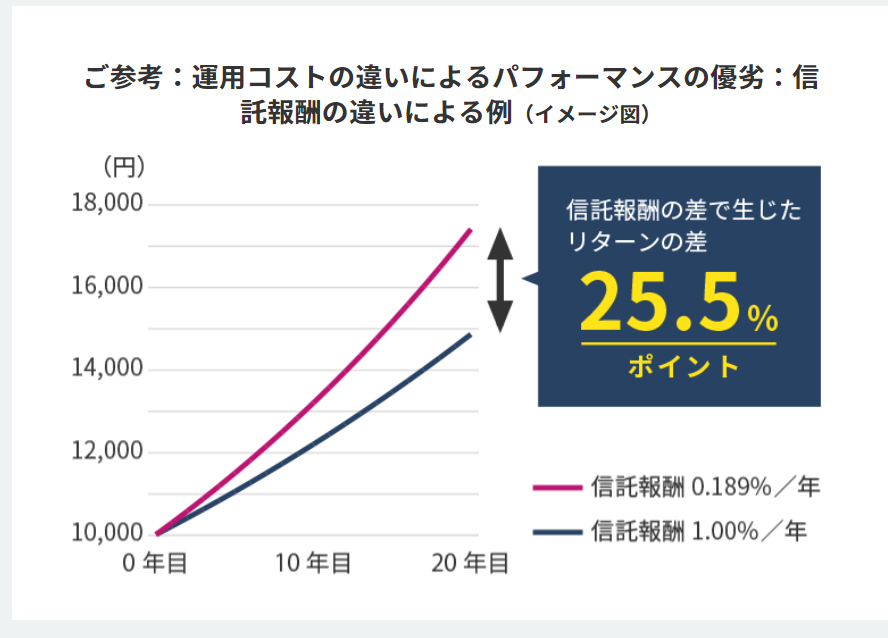

こちらは10,000円で投資をした場合(年率3%)に、手数料の違いによってどれ程差が出るのかを表した図ですが、手数料が1%の投資信託と0.189%の投資信託では約20年後に手数料の違いというだけで25.5%もの差が出ているというのが分かります。

その点「eMAXIS Slimシリーズ」に関しては、業界最低水準の運用コストを、将来にわたって目指し続けるファンドというコンセプトで生まれたファンドです。

実際に他社が手数料を引き下げたらそれに追随する形で、何度も手数料の引き下げを実施しているので、安心して長期保有をすることができます。

もし同じベンチマークを指標にしている投資信託にも関わらず、「eMAXIS Slimシリーズ」より高い手数料を払っている場合には、すぐにでも乗り換えすることをおススメします。

先輩はこのスリムシリーズ好きですよね~!

米国株式の他には、スリムシリーズの全世界株式や新興国株式にも投資をしているよ!

圧倒的リターン

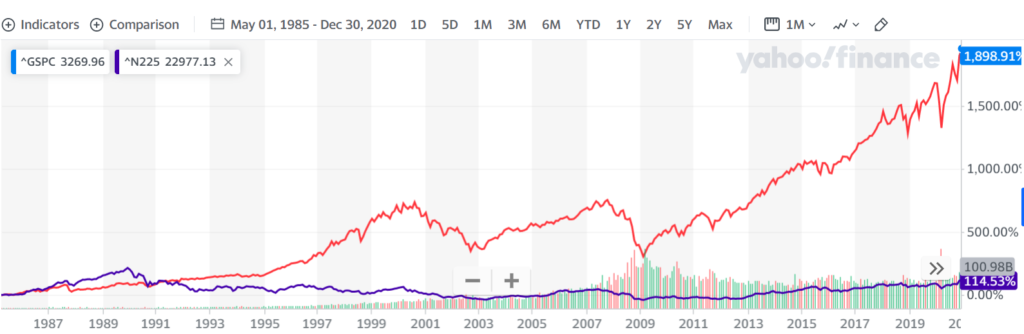

日本の代表的な指標である「日経平均株価」は1989年12月29日につけた最高値である38,957円を30年経った今でも更新できずにいますが、「S&P500」は2000年代初頭のドットコムバブル崩壊、2008~2009年にかけてのリーマンショック、2020年のコロナショックを受けてもなお史上最高値を更新し続けています。

eMAXIS Slim 米国株式(S&P500)はこの最強の指数に連動するインデックスファンドですから、毎月の積立設定をするだけで誰でもこの高いリターンを享受することができます。

S&P500の年率リターンは約7%と言われています。日本の大手銀行の普通預金は0.001%だからどちらを選べばいいかは一目瞭然だね!

積立NISAが利用できる

本来株式などの投資で得られた利益には20.315%の税金がかかります。

例えば100万円を投資し、10年後に200万円まで値上がりしてから売却したケースだと、

200万円(評価額)-100万円(投資元本)=100万円が利益として残りますよね。

この利益として得られた100万円に20.315%の税金が発生するため、手元に残るのは796,850円と大幅に減ってしまうことになります。

そこで出てくるのがこの20.315%の税金を「ゼロ」にできる、NISAという制度です。

このNISAという制度は年間上限120万円分まで最長5年間非課税で運用できるというメリットはあるものの、非課税期間が短く投資信託で使うメリットは少ないというデメリットがありましたが、2018年にそんなデメリットを補うべく、新しく積立NISAが誕生しました。

積立NISAは年間の上限が40万円と通常のNISAより上限金額が少ないものの、非課税期間が最長で20年と、まさに積立で投資をする投資信託で最大限メリットを活かすことができます。

またこの積立NISAは金融庁が定めた基準を満たした優良ファンドでしか利用することができませんが、eMAXIS Slim 米国株式(S&P500)は問題なく投資可能です。

eMAXIS Slim 米国株式(S&P500)は金融庁のお墨付きももらっているということですね。

ただ先輩は積立NISAじゃなくて普通のNISAにしてますよね?

何か理由があるんですか~?

そうだね。前からNISAを利用していて将来ロールオーバーしたい銘柄があるっていうのと、年間の上限額が40万円と少ないことかな。ただ積立NISAで上限額まで使い切って、さらに特定口座で積立している友人もいるし、使い方は人それぞれだね!

デメリット

短期で億万長者にはなれない

基本的にインデックスファンドはベンチマークを上回るような運用を目指すアクティブ(積極)ファンドとは違い、市場平均を目指すパッシブ(消極)運用を目指します。

良くも悪くも平均点を取りに行くような運用方法なので、

半年で100万円利益を出したい!

すぐにでも金持ちになりたい!

というような方には向きません。

年率5~7%の市場平均を何十年もコツコツ積み立て、最終的に大きな財産になって返ってくるというのがインデックスファンドです。

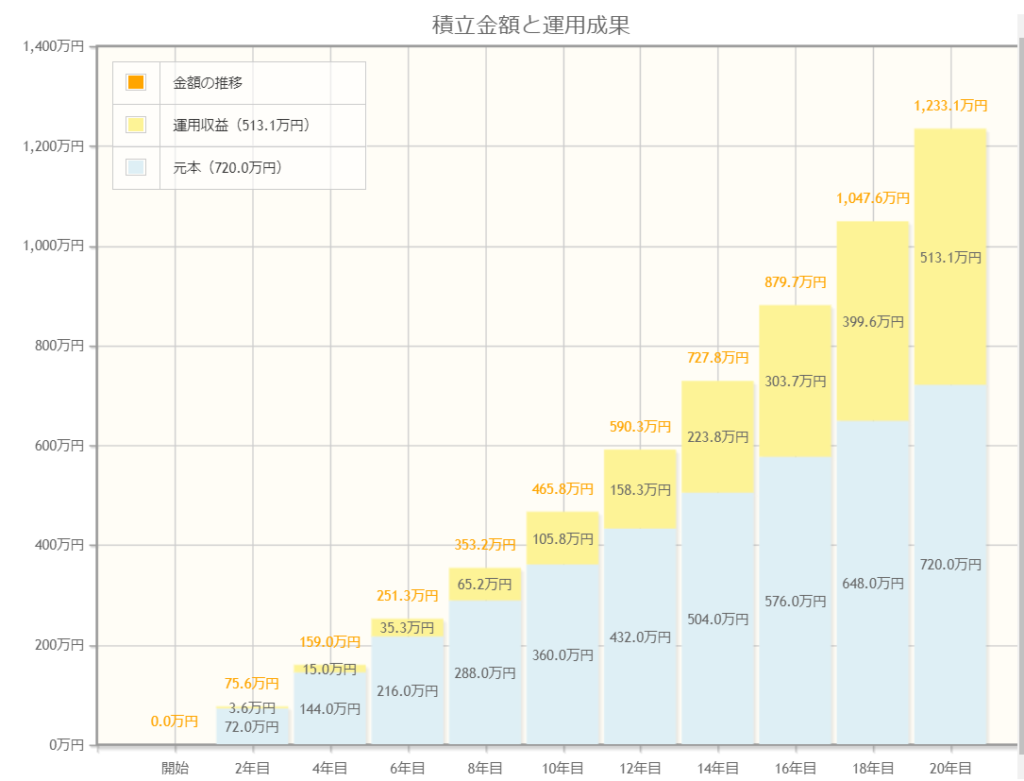

また下の図は金融庁のホームページにある、資産運用シミュレーションを利用したものです。

月3万円を20年間、年率5%で運用した場合の資産は複利効果が存分に発揮され、720万円の元本が1,233万円まで膨れ上がりますが、10年では360万円の元本に対して約105万円しか運用益が出せていません。

10年で100万円も増えていれば充分という方もいるかもしれませんが、インデックスファンドは投資の元本が大きいほど、長期になればなるほど利益が上がるものなので、3~5年程度の短期での売買を考えている人はそもそもインデックスファンドに投資をせず、個別銘柄に投資をした方が良いでしょう。

そもそも株式は金や債券と比べてハイリスクハイリターンだから、運用期間が短かければ短いほど、元本割れのリスクも高くなるよ!

アメリカが今後も高いパフォーマンスを維持できる保証はない

これまで圧倒的なパフォーマンスを発揮してきたS&P500ですが、未来は誰にも予想できませんし、引き続き高いリターンを維持できるとは限りません。

GDPでは近い将来中国に抜かれますし、インドやインドネシアなどの新興国にパフォーマンスが劣る可能性も十分にあり得ます。

なのでS&P500の投資信託1本に絞るのではなく、債券や金など他の資産を持つか、アメリカ以外の先進国や新興国にも投資するなど分散して投資することを心がけましょう。

どんなに暴落が続いても保有し続ける、鋼のメンタルが必要

株への投資はハイリスクハイリターンです。

過去に2000~2003年頃のドットコムバブル、2008~2009年のリーマンショックでは株価が50%以上値下がりする大暴落がありました。

500万円の投資をしていた場合は資産が250万円まで減り、1,000万円保有していた場合は500万円まで減ることになります。

直近でもコロナショックによる暴落もありましたし、将来10年に1度のペースで株価が30%以上暴落する場面は必ずきます。

投資信託へ長期積立をする場合は、そんな暴落があっても売ってはいけないのはもちろん、株価が下がり続けている場合でもひたすら積立をし続けなければいけません。

メディアは株価の暴落を大々的に報道するでしょうし、SNSでも今暴落しているときに株へ投資しているのはバカだなどのツイートが多くみられ、自分の資産が目減りする中、淡々と投資を継続する必要があります。

あなたにその覚悟はありますか?

暴落時はピンチでもあり、資産を大きく増やすチャンスです。

毎月同額で積立をしている場合は、株価が安くなっている時ほどより多くの口数購入ができ、元値に戻った時には資産が大きく増えるからです。

もし暴落が来たときに仕事に身が入らず、落ち着かない場合は自分のリスク許容度を超えて投資している可能性が高いので、自分がどのくらいなら資産が減っても大丈夫なのか、余剰金で投資できているかを改めて確認することが重要です。

よく自分の年齢分は債券を保有し、残りは株式へ投資するのが良いって言いますよね~!30歳なら債券3割株式7割みたいな。

債券じゃなくても現金で充分だと思うよ!

慣れるまでは月1,000円など定額からの積立でも全然問題ないしね!

まとめ

- S&P500への投資はウォーレン・バフェットも認めた最強の指数

- 高いリターンが期待できる人口比率やGDP、企業文化

- 短期投資には向いていないので、分散も意識し長期目線で投資をしよう!

コメント