新興国株へ投資をする場合に、まず候補に挙がるのがVWOですが、どんな国や会社に投資しているのか、長期のリターンはどうなのか詳しく知らない人も多いかもしれません。

そこで今回は改めてVWOの中身について、詳しく見ていこうかなと思います!

今VWOへの投資を検討している方は、ぜひチェックしてくださいね!

- VWOの投資先やリターン、メリットについて知りたい方

- 中国は好きじゃないが、投資先としては外せないなと考えている方

- 高配当株を探している方

じゃあまずはVWOの基本情報から見ていこうか!

VWOについて

VWOはアメリカの株式市場に上場しているETFで、FTSEエマージング・マーケッツ・オールキャップ指数に連動するよう設計された、バンガード社が運用している新興国への投資を目的としたETFです。

新興国約20を超える国の大型株から小型株まで5000銘柄以上の企業を対象とした、時価総額加重平均の指数のこと

今人気のアメリカやイギリスやフランスなどの先進国は投資の対象から除かれており、要は5,000以上の新興国企業に分散投資をする、時価総額加重平均のETFってことだね!

新興国は全世界人口の約90%、全世界GDPの約60%を占めていると言われており、人口増加やGDP成長の恩恵を受けることで、株価の成長にも期待して投資をしている方が多いです。

また世界の金融市場ではアメリカが中心になっていますが、そのリスクヘッジ先としてもよく候補に挙げられます。

これから発展していく国に投資をしたい方にはぴったりですね!

この投資対象にはどこの国が含まれているんですか?

じゃあ次はVWOの投資対象国と、構成銘柄の比率を見てみよう!

構成国、構成銘柄比率

構成国

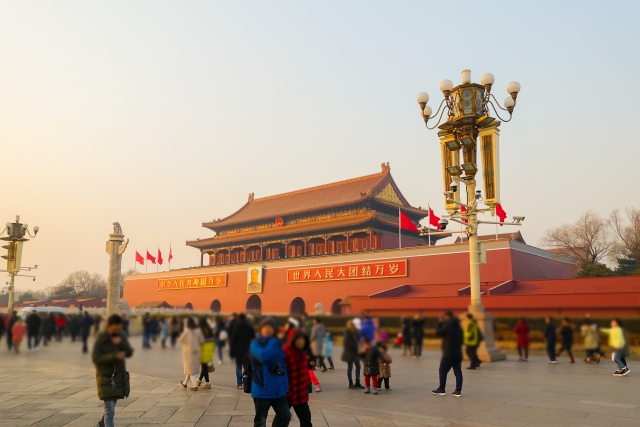

VWOの構成国は中国が40%、台湾が17%、インドが12%を占めており、この上位3ヶ国だけで全体の7割近くを占めていることになります。

BRICS(ブラジル、ロシア、インド、中国、南アフリカ)+台湾では約8割です。

構成されている国の特徴としては、韓国が含まれていないこと、株価が不安定な中国の影響を大きく受けることが挙げられますね。

まだ割合は1%台と小さいものの、構成国には今後の成長が期待されるインドネシアも含まれています。

構成銘柄

2021年8月末時点の構成銘柄TOP10の企業です。

1位の台湾セミコンダクターは半導体やダイオードなどの電子部品を開発している台湾の製造メーカーで、2位のテンセントは中国のアプリ開発やSNSで有名なIT企業、3位は中国版アマゾンと言われるアリババグループですね。

TOP10企業の占める割合は、約21%です。

5,000以上の銘柄に分散投資をしている割には、結構偏ってるんですね…

そうだね。

やっぱり時価総額加重平均だと、どうしても中国中心になっちゃうね。

基本情報

- 指数:FTSEエマージング・マーケッツ・オールキャップ

- 運用会社:バンガード社

- 純資産額:約9兆円

- 経費率:0.1%

- 設定日:2005年10月3日

- 分配金利回り:約3.8%

この純資産額は、全世界の投資家からどのくらい資金が集まっているかを測る目安にもなるんだけど、VWOの純資産額は約7,000近くある全ETFの中でTOP11位とかなり注目されているETFということが分かるね!!

経費率も0.1%だから、100万円VWOに投資をしても年間で1,000円しかかからないんですね!

分配金の利回りも4%近くあり、S&P500に連動するETFであるVOOの利回りが約1.3%と考えると、非常に魅力的だよ!

VWOのリターン

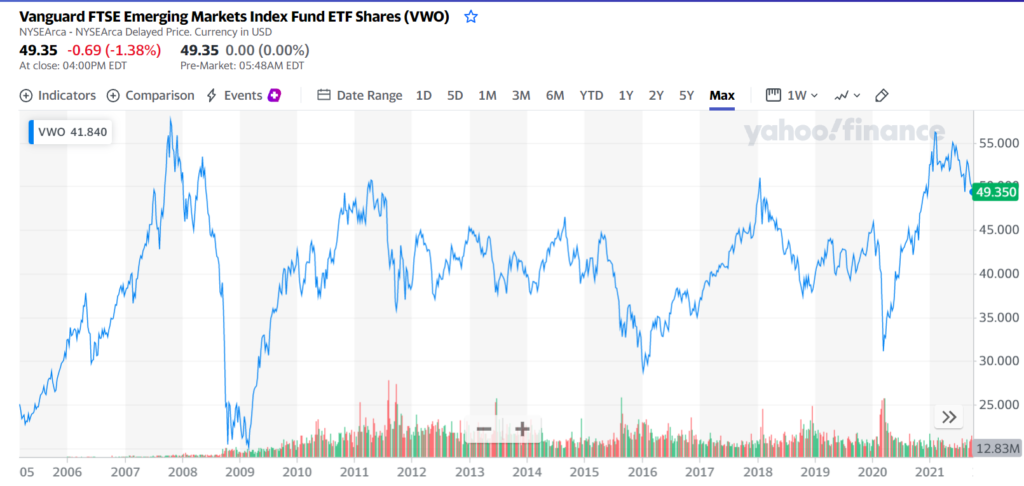

これから成長するであろう新興国へ投資をするのだから、リターンもすごく良いだろうと考える方も多いのですが、実際設定日である2005年からのチャートを見るとそれほどリターンは高くありません。

VWOのリターン

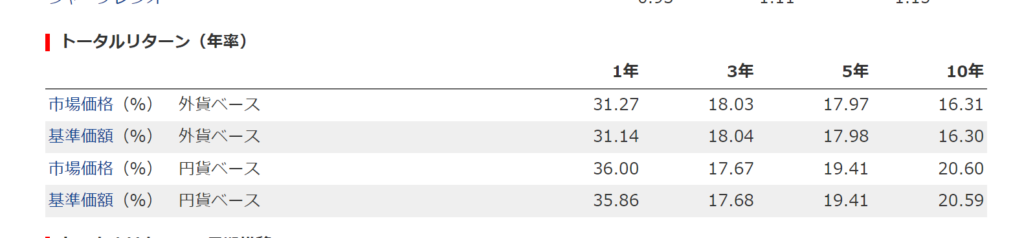

直近1年はコロナショックからの反発があったので約20%を超えるリターンになってますが、10年で見ると5%以下になっています。

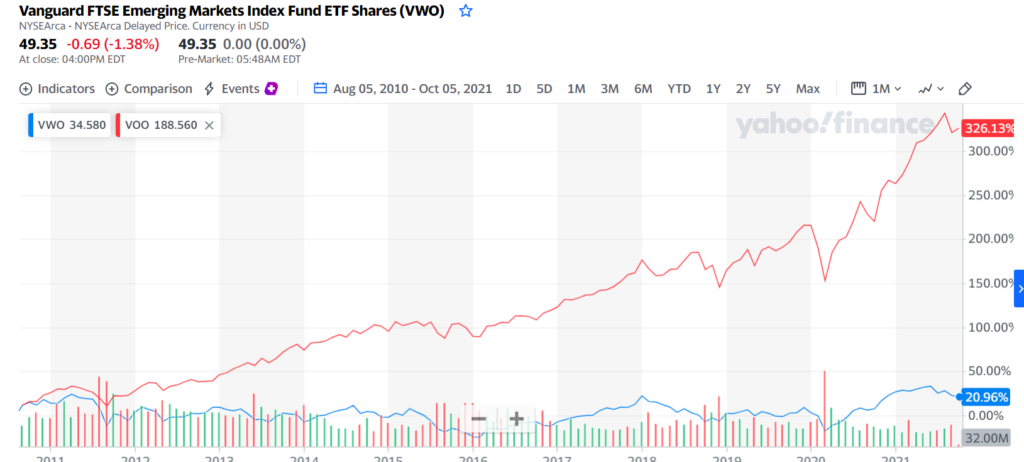

一方VOOの10年リターンが15%を超えていますから、VOOと比較すると見劣りしてしまいますね。

VOOのリターン

VWOとVOOを比較したチャートが下の図になります。

こう見るとVWOよりVOOへ投資する方がいいのかなってなっちゃいますね…

でもこれから成長する国に投資をするVWOが、先進国であるアメリカのVOOよりリターンが低いのはなんですか!?

人口やGDPだってすごく伸びそうなのに…

やっぱりVWOで一番大きなウェイトを占める、中国経済の伸び悩みが大きいかな。

米中摩擦や中国当局の規制強化、情報の不透明さなどがあるし、人口減少の問題もあるしね。

メリット

1本で新興国にまるごと投資ができる

VWOは、20を超える新興国の大型から小型株約5,000銘柄で構成されています。

S&P500と連動するVOOは500銘柄、日経平均株価は225銘柄ですから、より分散が効いていると言えますね。

分散投資は投資をするうえでの鉄則なので、VWO1本で新興国への投資を手軽にカバーできるのは非常に魅力的です。

あっちも買ってこっちも買って…の必要はないってコトですね!

経費率が安く、長期保有も可能

VWOの経費率は年0.1%と激安です。

通常新興国への投資は先進国と比べて手数料が高いのが一般的です。

ざっと新興国の投資信託一覧を見ても、1%超えとかザラにありますからね。

超優良投資信託シリーズのeMAXIS Slim新興国株式インデックスで0.187%ですから、VWOがいかにコストを抑えられているかが分かります。

経費率が安いのは、長期保有するうえで大前提ですよ!

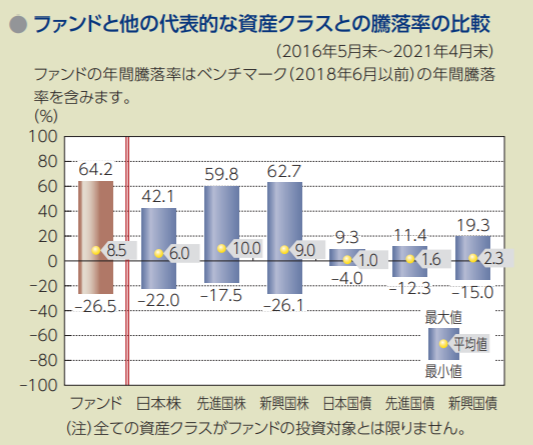

攻めの投資であるサテライト投資に向いている

投資の手法の一部として、コア・サテライト戦略というものがあります。

資産の7~8割(コア)を「守りの投資」として長期的に安定して運用できる資産に投資し、残りの2~3割(サテライト)は「攻めの投資」としてハイリスクハイリターンな資産に投資をする戦略です。

VWOは、政治的、地理的リスクも大きいですが、その分リターンも大きいので、まさに攻めの投資に向いていると言えます。

著名投資家であるレイダリオ氏も、資産の約25%を新興国株に投資をしていますし、5~10%くらいを目安に投資するのは悪くないと思いますよ!

意外と利回りが高い

時期によって違いはあるものの、VWOの平均利回りは3%を超えています。

高配当ETFで人気のあるVYMの利回りが2.8%なので、もはや高配当ETFを超えちゃってます。

VYMはボクも好きで毎月買ってますが、最近の株価上昇で利回りが下がってきてるんですよね。

利回りが高いということは、株価が上がっていないという一面もあるので良いことばかりではありませんが、配当をモチベーションに投資をしている人(自分のこと)にはピッタリかもしれませんね。

あの高配当で有名なSPYDでさえ利回り3.8%なので、ほぼ同水準なのは驚きです!!

1株あたりの株価が安い

今人気のVOO(S&P500)は約400ドル、QQQ(NASDAQ100)も約360ドルしますから、なかなか気軽に手が出しにくい状況です。

しかしVWOの株価は現在1株あたり50ドル付近で推移しており、約5,000円ちょっとで購入できるので、これから株式投資を始めたいという方にも安心ですね。

デメリット

地政学的リスクが大きい

ポートフォリオの大部分を占めている中国を筆頭に、地理的、政治的リスクが大きいです。

過去の例ではアルゼンチンのデフォルト問題(2001年)、タイのクーデター(2014年)、中国当局による締め付け強化の影響を受けたチャイナショック(2015年)、米中貿易摩擦(2018年)など挙げればキリがありません。

かつ新興国では通貨が安定せず、株式市場の法整備も追いついていないのが、新興国株への投資はリスクが高いと言われる理由です。

新興国は株価のふり幅が大きいので、年-20%以上の暴落も覚悟が必要ですよ。

中国への依存が強い

良くも悪くも、ポートフォリオの4割強を占める中国への依存が強いです。

その中国は「一人っ子政策」の弊害を受け、2030年に人口のピークを迎え、その後は減少に転じると予測されています。

株価にGDPは関係ないと言われてはいますが、モノの生産にも消費にも人口の増加は不可欠ですから、今後中国が経済成長を維持できるかどうかがポイントになりそうです。

また中国当局の締め付け強化にも目が離せません。

テックジャイアントであるテンセント、アリババへの規制はもちろんのこと、暗号資産サービスの全面禁止も市場に大きな影響を与えています。

ただVWOは時価総額加重平均のETFなので自動でリバランスもしてくれますし、あまり深く考えなくてもいいかもしれませんね。

まとめ

- 新興国の幅広い会社に分散投資が可能な、ポートフォリオの一部には加えておきたいETF

- 経費率が0.1%と安く分配金も高いので、長期保有でも安心

- 新興国ゆえのリスクが大きいので、ある程度の暴落は覚悟が必要

ボクは9月末頃に中国恒大集団の経営危機の発表を受け下落が続いていたので、10万円分購入しました。毎月積立するというより、安いタイミングを見てスポットで買うのが一番だと思うので、今のうちに資産の数%を投資するのもいいかもしれませんね!

コメント